- Autor Henry Conors [email protected].

- Public 2024-02-12 06:01.

- Última modificación 2025-01-23 09:12.

Para aumentar sus ahorros, existen muchos instrumentos financieros diferentes. Uno de los más populares y demandados son los bonos. Este es un concepto tan amplio que incluso es difícil para muchos darle una definición precisa. Y si hablamos de los tipos de bonos, en general, pocas personas podrán decir algo sobre el caso. Y hay que arreglarlo.

Información general

Primero, eliminemos la terminología. ¿Qué es un bono? Este es un título de deuda que sirve para certificar la relación de préstamo entre su propietario (también conocido como el prestamista) y la persona que lo emitió (el prestatario). ¿Qué dice la ley rusa al respecto? Define un bono como un valor emisivo, que garantiza el derecho de su tenedor a recibir dentro de un período de tiempo específico su valor nominal y un cierto porcentaje del emisor. Aunque los bonos también pueden prever otros derechos de propiedad del titular, si esto no entra en conflicto con la legislación vigente en la Federación Rusa. Por lo tanto, estos valores son deudatestimonios que tienen dos componentes principales:

- La obligación de pagar al tenedor de bonos al final de un período determinado la cantidad indicada en el anverso.

- Acuerdo para proporcionar una cierta renta fija en forma de un porcentaje del valor nominal u otra propiedad equivalente.

Debido a estas propiedades, un bono se trata como:

- Pagaré del emisor.

- Una forma de ahorrar fondos de organizaciones y ciudadanos, además de generar ingresos.

- Fuente de financiación de inversiones de sociedades anónimas.

Momentos especiales

La compra de bonos va acompañada de:

- Establecimiento de una relación de préstamo entre el inversor y el emisor. En otras palabras, la persona que compra el bono no se convierte en copropietario, solo actúa como acreedor. Y puede reclamar una cierta parte de los ingresos recibidos.

- Hay una fecha límite para la circulación de un valor. Después de su vencimiento, se extingue. Este proceso implica el rescate por parte del emisor del valor a su valor nominal.

- Los bonos tienen prioridad sobre las acciones en la generación de ingresos. En ellos, el interés se paga en primer lugar, y solo luego los dividendos.

- Al liquidar una empresa, el tenedor de bonos tiene derecho a la satisfacción preferente de sus créditos. Es decir, tiene la máxima prioridad incluso en comparación con los accionistas.

- Y un poco sobre gestión. Las acciones son títulos de propiedad. dan el derechosus propietarios a participar en la gestión de la empresa. Mientras que los bonos son una herramienta de préstamo. Por lo tanto, no otorgan tal derecho.

¿Qué tipos de bonos hay?

Su variedad es muy grande. Las empresas e incluso estados enteros pueden emitir bonos de varios tipos y tipos. Dependiendo de qué característica de clasificación se tome como base, se distinguen varios valores. Primero consideremos la situación, según el método de proporcionar propiedad:

- Cédulas hipotecarias. Respaldado por activos físicos u otros valores.

- Bonos no garantizados. No se requiere depósito.

Al mismo tiempo, se dividen en muchos otros tipos, que dependen de la dirección de actividad elegida. Al mismo tiempo, es necesario tener en cuenta la dependencia de los riesgos. Sobre esta base, también se distinguen ciertos tipos de bonos. Además, uno no debe olvidarse de la naturaleza de la circulación de la seguridad. Pero hablemos de todo en orden.

Bonos hipotecarios

La tecnología de su lanzamiento se ve así. La organización emite una hipoteca en la que se transfiere toda la propiedad. Se mantiene en una empresa fiduciaria. En este caso, el valor total de la propiedad se divide en un cierto número de bonos. Son adquiridos por personas físicas y jurídicas. La sociedad fiduciaria trabaja en nombre de todos los inversores y es una garantía de que se respetarán sus intereses. Actúa como fiduciaria de todos los acreedores. Supervisa las finanzasla posición de la empresa y sus actividades, el capital de trabajo, el estado del capital y otros parámetros, de modo que, si es necesario, a tiempo para tomar todas las medidas necesarias para proteger los intereses de los inversores. Los servicios de una empresa fiduciaria son pagados por la organización que emitió los bonos. Su relación está regulada por un contrato (acuerdo), donde aparecen todas las condiciones. Los bonos hipotecarios se dividen en tres tipos. Dependiendo de los detalles de los momentos individuales, son:

- Primeras hipotecas. Se emiten en los casos en que la organización no ha ofrecido valores hasta el momento. Una característica es la presencia de seguridad real con activos físicos. Esto describe toda la propiedad que está relacionada con la prenda. Se invita a los profesionales a evaluarlo. Este tipo de bono paga primero.

- Hipotecas comunes. Emitido bajo la prenda secundaria de propiedad. Sí, los activos pueden servir como garantía para múltiples emisiones. Pero estos quedan en segundo lugar en comparación con los considerados en el párrafo 1. Aunque están por delante de las pretensiones de otros acreedores.

- Bonos garantizados por valores. Esta opción asume la disponibilidad de colateral con otros instrumentos financieros. Por ejemplo, valores de otra organización que son propiedad de la estructura emisora.

Bonos no garantizados

Son obligaciones de deuda directa. Sin embargo, no se proporciona ninguna garantía. Las reclamaciones de sus propietarios están a la par con otros acreedores. De hecho, su apoyo esla solvencia de la empresa. Aunque en este caso no se proporciona garantía, los inversores siguen estando protegidos. Así, por ejemplo, está muy extendida la práctica según la cual se estipula una cláusula de prohibición de la transmisión de bienes en garantía. Así, cuando surjan las necesidades, habrá activos con los que poder devolver los fondos invertidos. Aunque este no es el único artículo de defensa. Hay tipos de valores de este tipo:

- Bonos no respaldados por activos tangibles. La buena fe del emisor actúa como garantía.

- Bonos para ingresos específicos. En este caso, los valores se rescatan a expensas de la ganancia recibida en un caso determinado.

- Bonos para un proyecto de inversión. Todos los fondos recibidos se destinan a la implementación de un determinado desarrollo, la construcción de un taller, la expansión de actividades y la renovación de fondos. Los ingresos del proyecto se utilizan para redimir valores.

- Bonos garantizados. Son valores que, aunque no están garantizados por garantías reales, están garantizados por terceros.

- Bonos con responsabilidad transferida o distribuida. En este caso, se entiende que las obligaciones son transferidas a terceras empresas o compartidas con el emisor.

- Bonos asegurados. Su fuerza es la predicción de ciertas dificultades en el cumplimiento de las obligaciones. Por lo tanto, los valores están respaldados por una compañía de seguros.

- Bonos basura. Valores que se utilizan para la especulación.

Hay que tener en cuenta que el rusola legislación establece una restricción a la emisión de bonos quirografarios.

Variedad en la generación de ingresos y circulación

Seguimos considerando los tipos de bonos. Dependiendo de cómo se recibirán los ingresos, asigne:

- Bonos de cupón. ¿Cuáles son sus características? Estos son valores que vienen con un cupón cuando se emiten. Es un cupón recortado, que indica el tipo de interés y la fecha de pago.

- Bonos de descuento. Estos son valores que no pagan intereses. Pero ¿qué pasa con los ingresos? La ganancia se obtiene por el hecho de que el propietario vende el bono a descuento, es decir, a un precio por debajo de la par. Pero el rescate tiene el costo especificado.

- Bonos de beneficio. Esta es una variedad especial. En este caso, los ingresos por intereses se pagan solo en situaciones en las que se ha obtenido una ganancia. Los bonos corporativos a menudo se basan en este principio.

¿Y la naturaleza del tratamiento? Dependiendo de ello, se distinguen los bonos ordinarios y convertibles. ¿Cuál es la diferencia entre ellos? Y ella es así:

- Bonos regulares. Son valores que se emiten sin derecho a convertirse en acciones u otros instrumentos financieros.

- Bonos convertibles. Dan derecho a su dueño a cambiarlos por acciones ordinarias a un precio fijo.

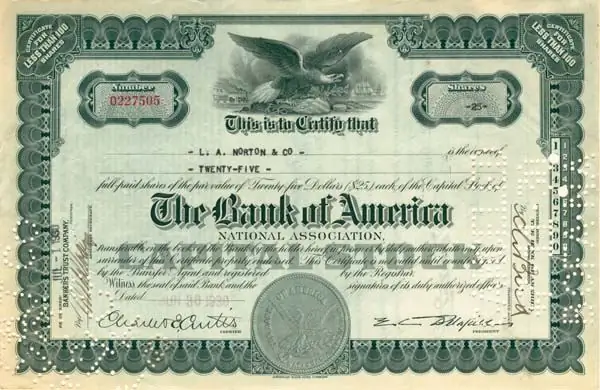

Sobre la diversidad de especies según el emisor

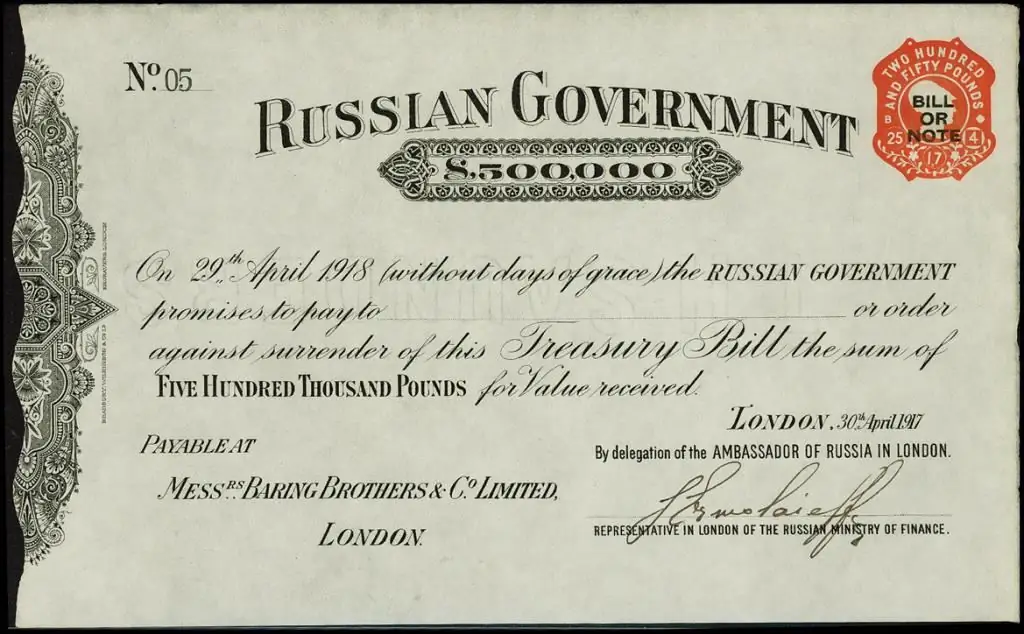

Quién emitió los valores es muy importante, porque a partir de estodepende de cuán arriesgado sea este conjunto de herramientas. En total, hay cuatro tipos: municipal, estatal, corporativo e internacional. Los primeros valores son emitidos por las autoridades locales. Países del gobierno estatal. Bonos corporativos: por estructuras comerciales, como una sociedad anónima, una empresa y similares. Y valores internacionales son los que se emitieron desde el exterior.

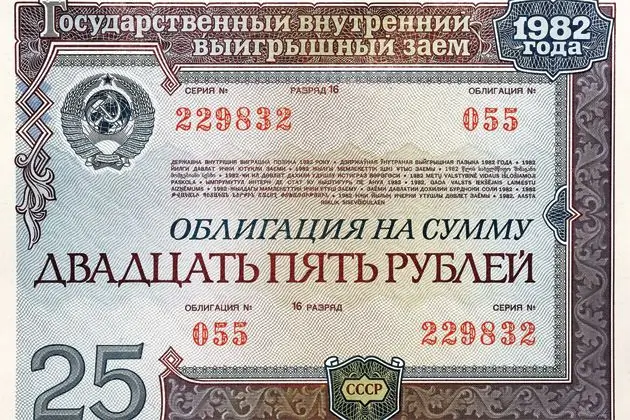

El mercado de bonos está ampliamente representado por todos estos tipos. Aunque hay momentos puntuales. Por ejemplo, los bonos del gobierno pueden ser tanto externos como internos. En el primer caso, están dirigidos a estados extranjeros, estructuras comerciales y ciudadanos. Mientras que las internas se enfocan exclusivamente en las organizaciones y personas internas. Un ejemplo son los bonos de la URSS, que fueron comprados masivamente por los ciudadanos mientras el país aún existía. Era una de las formas de asignar fondos. Es cierto que debe tenerse en cuenta que esto se llevó a cabo de forma voluntaria y obligatoria. Además, las deudas del Estado con la población nunca han sido pagadas. Aunque hay una excepción a esto, a saber, los bonos de la URSS en 1971 y 1982. Aunque este caso es antiguo, hablemos de algo más moderno.

Acerca de los bonos del gobierno

Pueden ser externos e internos. Los primeros no son muy interesantes para el profano promedio, pero los segundos … A menudo se emiten como bonos para individuos. Están diseñados para resolver dos problemas:

- Oportunidades de conseguir dinero aquí y ahora en rublos.

- Gana y/o lucha contraprocesos inflacionarios y la depreciación de los ahorros de los ciudadanos de a pie.

Por cierto, no se recomienda comprar valores inmediatamente. El hecho es que a menudo bajan de precio posteriormente. Y esto le permite obtener más dinero en el futuro. Pero si existe el deseo de comprar bonos de préstamos federales, entonces no se debe olvidar que los servicios del depósito se pagan, además, todavía hay impuestos. Todos estos factores deben tenerse en cuenta al comprar valores. En general, la compra de bonos puede realizarse inmediatamente después de la emisión. O puede esperar hasta que alguien pierda los nervios en el contexto de los eventos de crisis y las sanciones, y venda sus valores mucho más baratos que el mercado. Pero esto puede no suceder, y entonces no será rentable invertir su dinero. Aunque los bonos de préstamos federales no son muy riesgosos, las transacciones con ellos pueden generar resultados que no son del todo deseables. No debemos olvidarnos de varios posibles problemas, como un aumento repentino de la inflación.

Dónde negociar valores

Como no es obvio, pero necesita un lugar: este es el mercado de bonos. Cómo llegar allí es una pregunta completamente diferente. Esto se puede hacer de varias maneras. No tiene que reinventar la rueda y seguir el camino comprobado y comprar bonos bancarios. ¿Donde? ¡Sí, de las mismas entidades financieras y compra! Afortunadamente, el precio inicial comienza desde diez mil rublos. Si hay un deseo de invertir en divisas, entonces hay una oferta para esta opción. Así que comprar bonos no es para la élite.

CuandoSi tiene al menos unos pocos millones de rublos, puede comenzar a pensar en bonos del gobierno. ¿Por qué sólo en este caso? El hecho es que si se enfoca en los bonos del gobierno de un préstamo interno, entonces necesita saber que son bastante costosos de mantener. Para su compra y conservación se utilizan depositarios, los cuales requieren una tarifa fija. Y para beneficiarse de los valores, debe asegurarse de que haya suficientes. Porque trabajar a destajo es más una pérdida que un ingreso. Como alternativa, puede considerar varios fondos mutuos, coberturas y otros fondos de inversión similares que se basan en el principio de administración de fideicomisos. Si esto ya es una etapa pasada, entonces es necesario pensar en el estado de un inversor calificado. Esto le permitirá girar con toda su fuerza.

Acerca del tiempo

Y no se mencionó un punto muy importante. Es decir, cuál es el vencimiento de los bonos. Aquí hay bastantes puntos interesantes, pero nos centraremos en las opciones más comunes:

- Bonos a corto plazo. Tienen un plazo de amortización de hasta cinco años.

- Bonos a medio plazo. Tienen un plazo de amortización de cinco a diez años.

- Bonos a largo plazo. Tienen un plazo de amortización de diez a treinta años.

Por lo general, cuanto más largo sea el plazo, mayor será el porcentaje. Eso es todo. Buena suerte en tus esfuerzos.